Tras la crisis financiera global de 2008-2009, y como resultado de un conjunto de medidas de expansión monetaria adoptadas por la Reserva Federal—fundamentalmente la fijación de una tasa de interés de casi cero durante siete años—, billones de dólares bajo la modalidad de inversiones de cartera se volcaron sobre las economías emergentes.

Los bonos emitidos por esas economías atrajeron a multitud de inversores que buscaban colocar su capital en dólares a unas tasas más altas que la que ofrecían los bonos del Tesoro EE.UU. De esta manera, durante el período comprendido entre los años 2008-2015, una gran cantidad de países en desarrollo y emergentes aprovecharon la financiación barata en dólares para incrementar su endeudamiento público y privado en esta divisa.

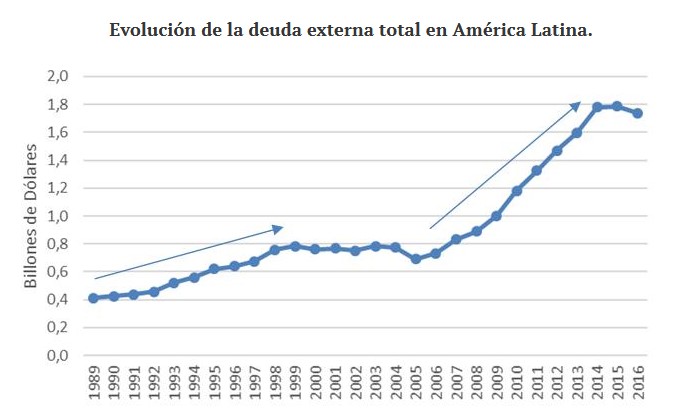

El Instituto de Finanzas Internacionales (IIF) señala que la deuda combinada de los 26 mercados emergentes más grandes aumentó de 148 por ciento del producto interno bruto (PIB) a fines de 2008, a 211 por ciento, en septiembre de 2017. En América Latina, según un informe reciente del Centro Estratégico Latinoamericano de Geopolítica (CELAG), luego de que en 2008 se registrara un ratio deuda externa/PBI de 20,1 %, el pasivo externo regional se disparó, tanto en términos absolutos como en relación al producto un 37,2 % en 2016.

Efectivamente, de acuerdo a cifras del Banco Mundial entre 2008 y 2015, la deuda externa de Brasil pasó de 262.957 millones a 543.397, la de México de 197.672 mm a 426,905 mm, la de Perú de 34.720 mm a 67,185 mm y la de Colombia de 46,761 mm a. Argentina, a contracorriente de esta tendencia, vio aumentar su monto bruto de deuda externa en apenas 13.132 millones de dólares. Su PBI, por otro lado, creció un 48,6 % (según datos del INDEC de junio de 2016). A partir de 2005, con el canje de la deuda pública, el coeficiente Deuda Externa / PBI se redujo significativamente, pasando de un valor mayor al 100%, al 63% a fines de ese año. El crecimiento del PBI registrado con posterioridad, acompañado por las políticas de desendeudamiento externo, continuó reduciendo dicha relación hasta ubicarla en el 27,9%, de acuerdo a datos del informe país elaborado por el FMI en octubre de 2018.

Tras el ciclo expansivo de endeudamiento motorizado por la Fed, los niveles de deuda en emergentes se estabilizaron. Los fondos de riesgo ya no tenían mayores novedades que ofrecer a sus clientes, cuando de pronto irrumpió en el escenario financiero global el gobierno de Cambiemos. Según datos de Bloomberg, Argentina fue el país emergente que más deuda emitió en el mundo en 2016 y 2017, con un total de 42.000 millones de dólares.

Stock de deuda externa bruta total. Años 1998-2019

Entre 2015 a 2019, la deuda externa argentina se incrementó, en cifras del Banco Mundial, en 103.900 millones de dólares. En ese mismo período, las deudas externas de India, Sudáfrica y Brasil aumentaron 42.5, 41.2 y 14.4 mil millones respectivamente.

Por otro lado, apenas iniciada su gestión, el oficialismo puso fin a las regulaciones cambiarias y controles de capitales existentes en la Argentina hasta ese momento. El 17 de diciembre de 2015, a través de la Resolución General 3819/2015 de AFIP, el gobierno aumentó el límite de compra mensual de 2.000 dólares a 2 millones para las personas físicas y definió que todo nuevo ingreso de dólares del exterior tendría derecho a la libre salida por igual monto. Asimismo, el Ministerio de Hacienda y Finanzas, dirigido en ese entonces por Alfonso Prat Gay, eliminó el encaje del 30% por un año cuando se ingresaran capitales del exterior y redujo el requisito de permanencia de dichos fondos de 365 a 120 días [2].

Esta batería de medidas constituyó el impulso inicial para la llegada de inversiones financieras al país, las cuales, en el año 2016, alcanzaron un valor total de 1.925 millones de dólares. El punto de inflexión, como se mencionó al inicio, se produjo cuando Dujovne removió por completo el plazo de permanencia mínimo para este tipo de capitales. Esto último, sumado a una tasa de interés récord, acabó por configurar un teatro de operaciones financieras de corto plazo prácticamente sin parangón a nivel mundial.

Según datos oficiales del Mercado Único y Libre de Cambios del Banco Central (BCRA), en el año 2017 arribaron 15.783 millones de dólares en concepto de inversiones de cartera (un 720% más que en 2016). De acuerdo a informes del Institute of International Financie (IIF) y Haver Analytics, esto hizo de la Argentina uno de los principales países receptores de inversiones de cartera en 2016 y 2017 y el 2do en términos de inversiones de cartera/PBI. El Council of Foreign Relations, por su parte, consignó que entre mediados de 2016 y mediados de 2017, Argentina y China, solamente, recibieron dos tercios del total de inversiones de cartera destinadas a países emergentes a nivel mundial.

Sin embargo, después de casi una década de alta liquidez y tasas en cero, en 2017 la música se apagó. La Reserva Federal decidió elevar los tipos de interés hasta llevarlos en junio de este año de 1,75 a 2%. El desarme de posiciones y la apresurada salida de inversiones de cartera de los países emergentes en busca de mayor rentabilidad en activos denominados en dólares (lo que suele llamarse vuelo a la calidad o flight to quality), desestabilizó sus divisas y agudizó sus déficits de cuenta corriente. Pero las monedas que más perdieron frente al dólar en este 2018 fueron las de aquellas economías más expuestas en términos de endeudamiento externo y dependencia de capitales de corto plazo: la lira turca, con una baja del 40,6% y el peso argentino, con una devaluación del 35,8%.

La Argentina es la 27° economía mundial entre 193 países. Integra el G20 y es uno de los mayores exportadores de granos del mundo. Hasta 2015 tuvo un de los ratios deuda/PBI más bajos de América Latina. Por ello, al momento de liberalizarse la cuenta capital e iniciarse la furibunda etapa de colocación de deuda pública, los bonos argentinos actuaron como una luz fluorescente del estilo de las que utilizan los barcos pesqueros de calamar. Afluyeron decenas de miles de millones de dólares que apreciaron el tipo de cambio y engrosan los ratios de deuda hasta que Wall Street dijo “hasta acá llegué”. Cuando a comienzos de 2018, los compromisos por vencer ascendieron a 90.024 millones de dólares, casi cuatro veces más que lo proyectado a finales de 2015 para ese año, bancos y fondos de inversión internacionales cerraran el grifo de dólares para la compra de bonos y títulos argentinos. Esto último, sumado a un contexto global signado por la suba de la tasa de interés de la Reserva Federal y, ante todo, por la desregulación del movimiento de capitales a nivel local, motorizó la corrida cambiaria de abril. La tremenda distorsión provocada por Cambiemos en términos de toma de deuda e ingreso/egreso de capitales golondrina generó una situación de pre-default solo conjurable por los 57 mil millones de dólares comprometidos por el Fondo Monetario Internacional.

Este uso casi en plenitud del otrora “ocioso” margen de valorización financiera tuvo en la capacidad instalada industrial a su variable trágica de ociosidad cruzada. La industria argentina empleó en agosto de este año el 60,5% de su capacidad, 2,5 puntos porcentuales menos que en el mismo mes de 2018, por lo que dejó sin utilizar el 39,5% de su potencia.

En suma, nunca más deberá subestimarse la capacidad que poseen los actores financieros locales y sus socios globales para capitalizar con pavorosa celeridad el margen ocioso de valorización financiera que ofrece la Argentina tras cada ciclo de desacople del ciclo financiero global y crecimiento del producto.

Si queres sumarte a participar en alguno de los grupos de trabajo escribinos a

Si queres sumarte a participar en alguno de los grupos de trabajo escribinos a