Autora: Agustina Sánchez Beck

Panorama hidrocarburífero

Producción de Gas

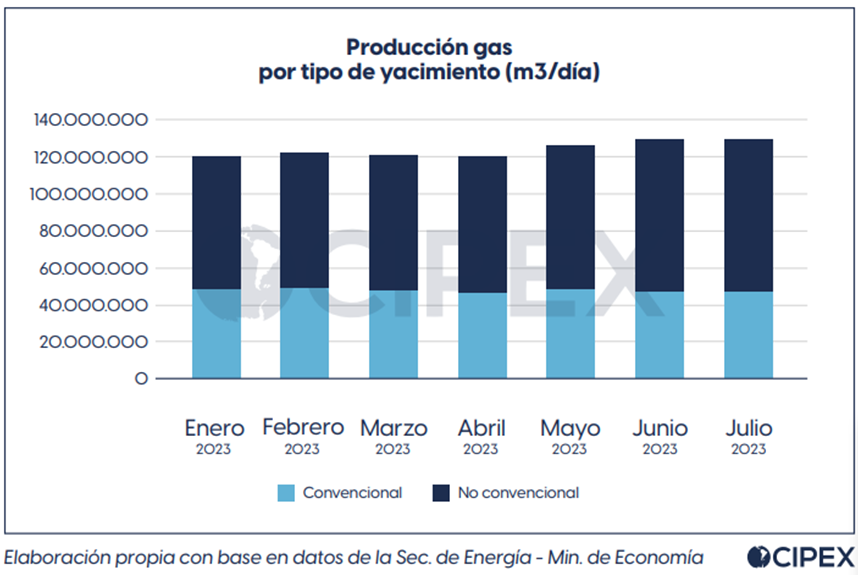

Respecto a la producción de gas, en el gráfico podemos observar como el segmento no convencional acrecienta la diferencia respecto al convencional1. Esto se debe a que los yacimientos convencionales ya están maduros (sobrepasaron su pico máximo de producción) y la producción de los mismos tiende a decrecer.

Todo lo contrario sucede con los no convencionales, donde la producción en Vaca Muerta (el segundo yacimiento más grande de gas no convencional del planeta) parece no tener techo. En el futuro se espera dos cuestiones:

- La producción total de gas siga aumentando ininterrumpidamente.

- La diferencia entre producción convencional y no convencional es cada vez más grande.

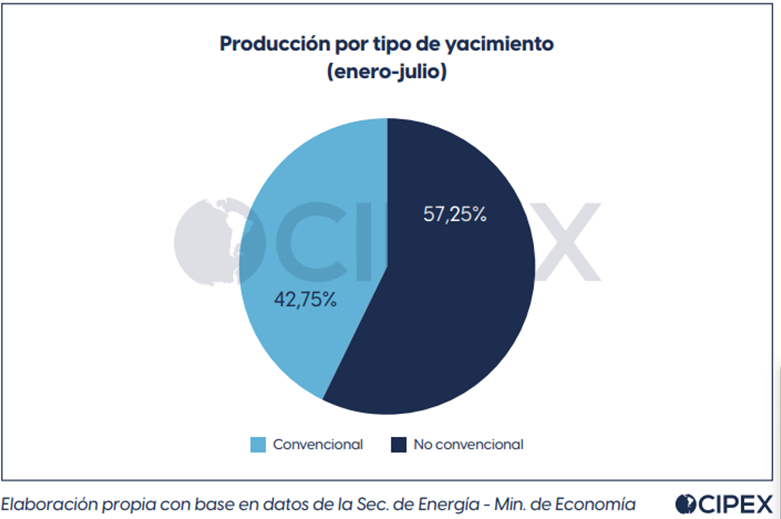

En este caso vemos la participación relativa de producción por tipo de yacimiento, en el acumulado del corriente año.

Producción por ubicación de la cuenca

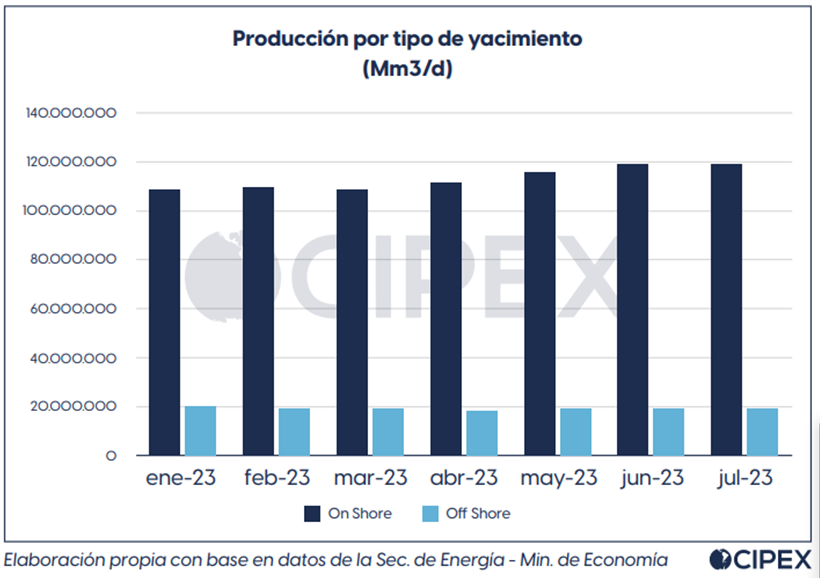

Otra clasificación relevante para la situación argentina es la referente a ubicación de la cuenca o yacimiento2.

La explotación offshore actualmente representa el 14% de la producción total, y se espera que la participación de la misma se reduzca, es debido al crecimiento fuera de escala de la producción en Vaca Muerta.

En Argentina hace décadas se extrae gas de la plataforma austral, ubicada en la costa de Tierra del Fuego. Se usa una tecnología madura y segura, sin registros de accidentes ni contaminación de las aguas que rodean a las diferentes plataformas ahí ubicadas.

La producción en la plataforma Austral se mantiene constante, y para inicios de 2025 se proyecta que una nueva plataforma entre en operación, adicionando 10 Mm3/d a la producción de gas.

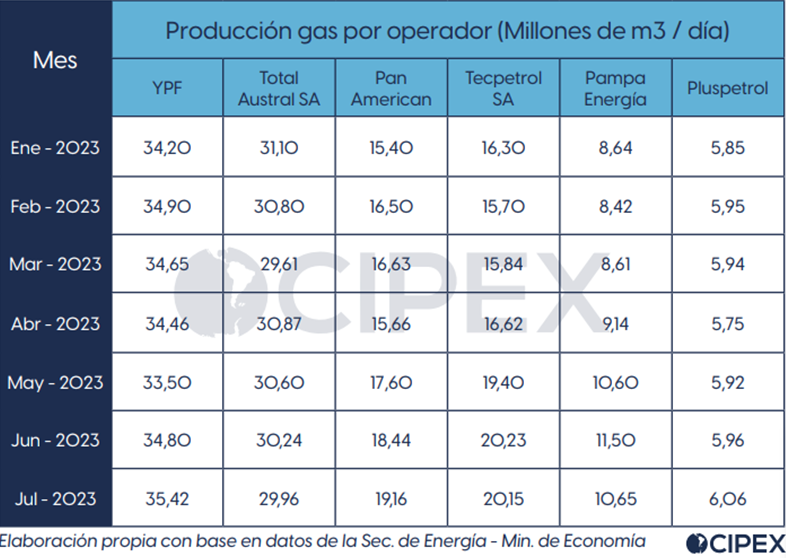

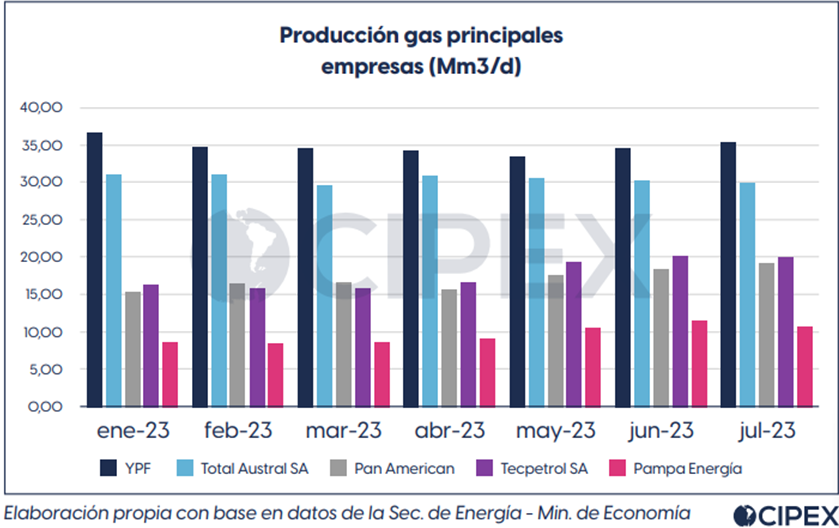

Un segmento importante a analizar dentro del panorama gasífero es el referido a la participación de las diversas empresas. Si bien en el país operan decenas de productoras de gas, hay 5 empresas que concentran el 83% de la producción total. YPF es el mayor productor individual del país, así como el mayor productor de Vaca Muerta, sin embargo en el último tiempo algunas empresas se vienen acercando en producción total a la empresa estatal.

Si bien en el cuadro no se aprecia, es menester recordar y tener en cuenta que ninguna de las 17 operadoras actuales en Vaca Muerta hubiesen invertido y arriesgado ahí su capital si inicialmente YPF no lo hubiese hecho en conjunto con Chevron, en 2014.

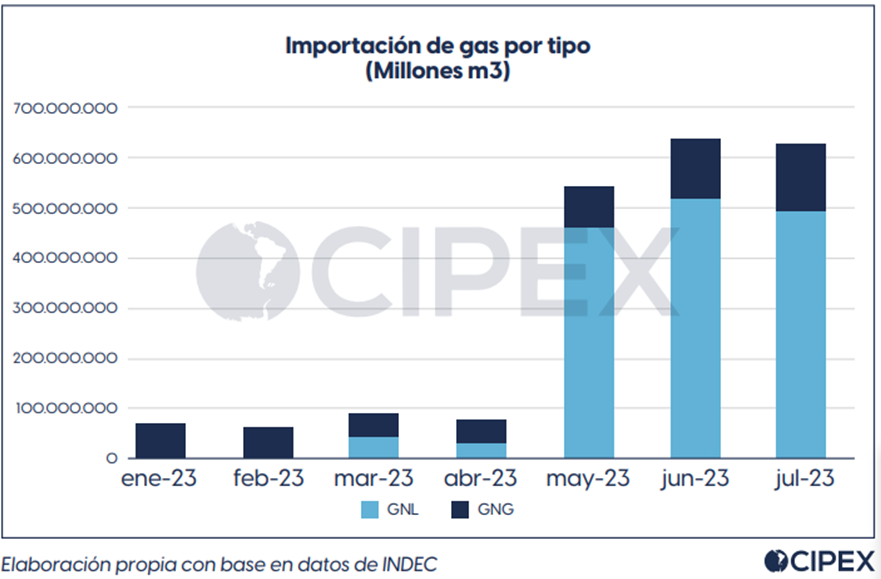

Importación de gas

Este segmento es relevante, ya que ha sido una de las principales causales de pérdida de dólares en los últimos tiempos, afectando la balanza comercial, reservas del Banco Central, capacidad de pago de deuda externa heredada, capacidad de importación de insumos vitales para la economía argentina y demás; es por ello que es necesario graficar está situación. Argentina importa gas por dos vías

- Gas natural en estado gaseoso (GNG)3

- Gas Natural Licuado (GNL)4

Respecto al comportamiento de estas variables el panorama en el corto plazo va a cambiar radicalmente:

- GNG

-El norte argentino hace más de una década que depende de la provisión de gas boliviano para la generación eléctrica (el norte argentino se abastece casi exclusivamente con centrales de gas). Por este motivo, este año se licitó en tiempo récord la reversión del gasoducto norte, para que Vaca Muerta pueda proveer de gas a esta región, dejando de depender de Bolivia.

- GNL

-Nestor Kirchner (GNK), lo que posibilitó reducir la dependencia del GNL. Este tramo permite transportar 11 millones de m3 por día (Mm3/d) adicionales. Actualmente se están instalando una serie de compresores que permitirán llevar esta capacidad a 21 Mm3/d.

-Debido a esta obra se prevé que a partir de 2024 se reduzca el nivel de importación de GNL. El 20 de agosto del corriente año partió el buque Excélsior desde Bahía Blanca para previsiblemente nunca más volver. Este buque es un gasero (transportador de gas en forma licuada) que arribó por primera vez en 2008 y desde entonces año a año ha arribado en Bahía Blanca durante los meses invernales, supliendo el déficit en la demanda de gas que afectó al país hasta este año.

-A partir de 2024 ya no hará falta el GNL, y es por eso que con la retirada del Excelsior está proyectado que en estos meses el operador de la planta regasificadora de Bahía Blanca desmantele la misma.

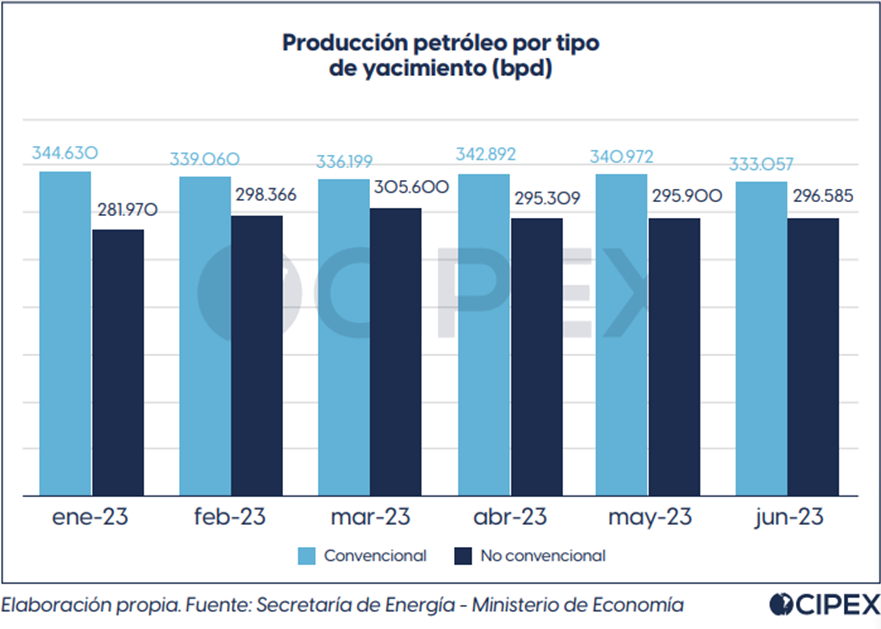

Producción de petróleo

Se puede observar la preeminencia del origen convencional, la cual se va achicando gradualmente mes a mes, ante la caída sostenida de los yacimientos convencionales y el crecimiento ininterrumpido de la producción en los yacimientos no convencionales (con la omnipresencia de Vaca Muerta).

Se espera que en un corto plazo, esta diferencia disminuya aún más hasta igualarse debido a:

- La producción en Vaca Muerta creció hasta donde la capacidad de evacuación le permitió.

- La recuperación del Oleoducto Transandino, que conecta Argentina y Chile, permitirá exportar hasta 110.000 bpd, es decir

110.000 bpd que se prevén adicionar a la producción actual. Importa recordar que este ducto estuvo cerrado durante más de 10

años debido a la caída drástica de la producción petrolera argentina entre 1990 y 2003. - Se espera que en septiembre concluya la construcción del Oleoducto Vaca Muerta Norte, que conectará las principales explotaciones en el yacimiento, y permitirá llevar hasta 110.000 bpd hasta la boca del Oleoducto Trasandino. Es por esto que estas dos obras son complementarias, y se proyecta que ambas entren en operación a inicios de 2024.

- La ampliación en proceso del Oleoducto del Valle, que conecta Neuquén con Bahía Blanca. Para agosto de 2024 se prevé ampliar

la capacidad del mismo a 346.000 bpd, es decir 120.000 bpd adicionales. Hoy en día Oldelval evacúa petróleo que proviene 100% de Vaca Muerta. Una vez terminada esta obra, se proyecta una obra adicional de 11 meses de duración, que llevará la capacidad del mismo a 452.880 bpd.

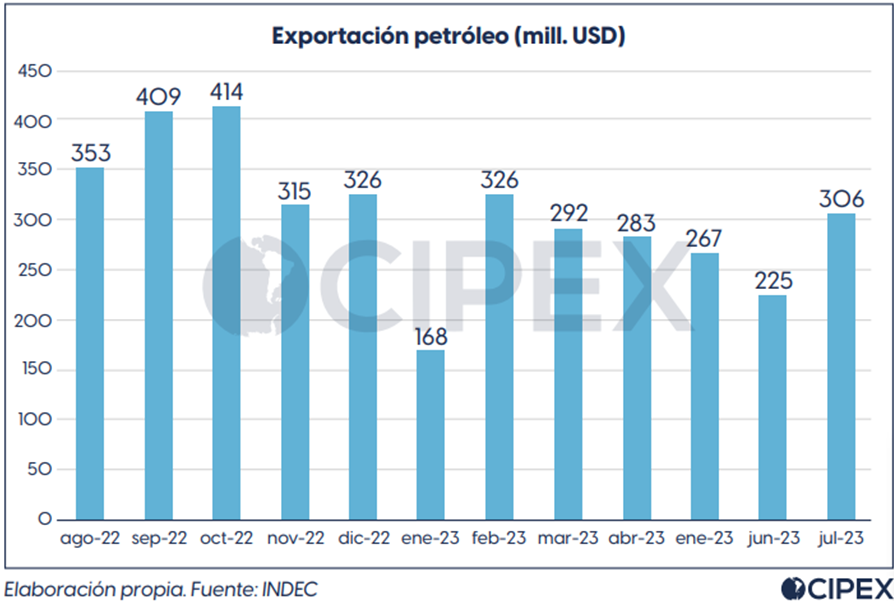

Exportación de petróleo

Este año, la Argentina tuvo exportaciones por la suma de 1.876 millones de dólares, solamente en petróleo crudo. Las exportaciones de petróleo tienden a mantenerse en cantidades, variando su valor en dólares en general a la par del precio internacional del barril. Se espera que esto se mantenga en el corto plazo, no así en el mediano y largo plazo, debido a los proyectos e inversiones descritas anteriormente.

Panorama Eléctrico

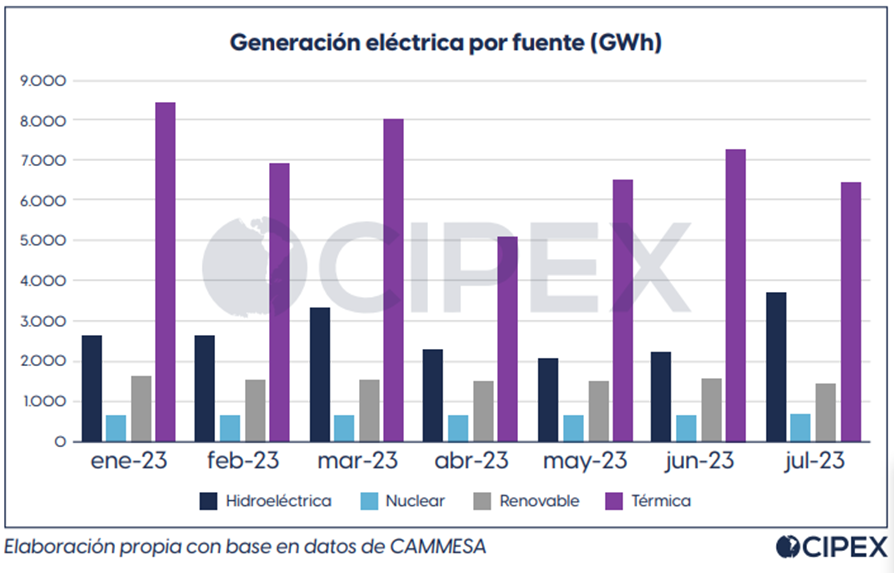

Generación por fuente (GWh)

A continuación se presenta la generación eléctrica por fuente. Como se observa, nuestro país tiene una matriz eléctrica mayoritariamente gasífera.

Cabe destacar que el pasado lunes 28 de agosto, la Central Nuclear Atucha II retornó a servicio y volvió a entregar energía a la red eléctrica, tras finalizar con éxito un proceso de reparación sin precedentes en el mundo, por lo que es probable que el próximo mes veamos una mayor generación eléctrica a partir de esta fuente.

También se aprecia el crecimiento de la generación hidroeléctrica, esto se debe al buen nivel de precipitaciones que estamos teniendo en el corriente año, principalmente desde abril en adelante. Luego de un verano con temperaturas extremas y sequías prolongadas, en el que el nivel de los ríos tuvo su consecuente caída, actualmente los mismos recuperaron caudal, y las centrales hidroeléctricas en ellos asentadas aumentaron su capacidad de generación.

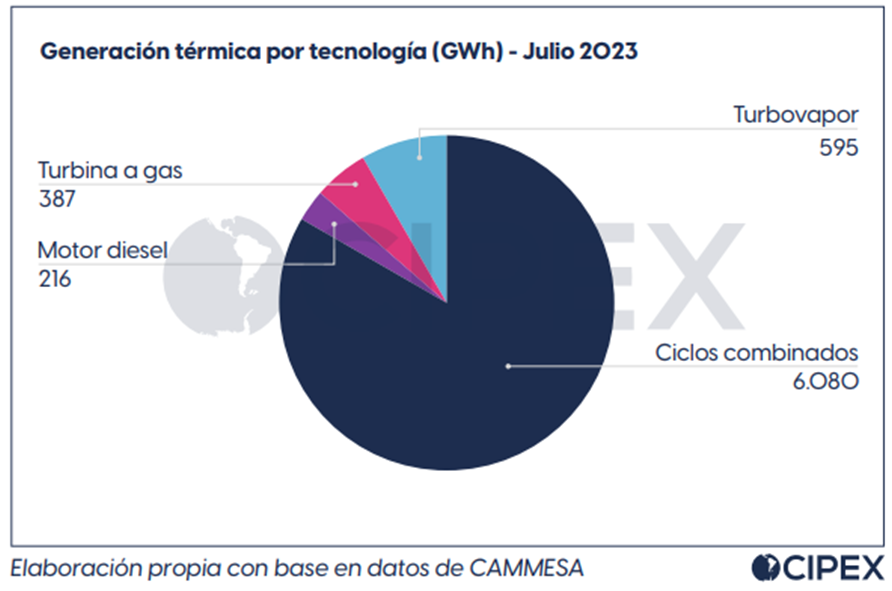

Dentro de la generación térmica tiene mayor predominancia la tecnología de ciclo combinado, (CCC) estas generan electricidad mediante la combustión de gas natural, y luego utilizan los gases caliente provenientes de esta combustión para generar vapor, y este mueve a su vez otra turbina (o la misma que la del gas mediante engranajes) generando aún más electricidad. Estas centrales térmicas son las más eficientes y menos contaminantes dentro de aquellas que generan polución directa al aire.

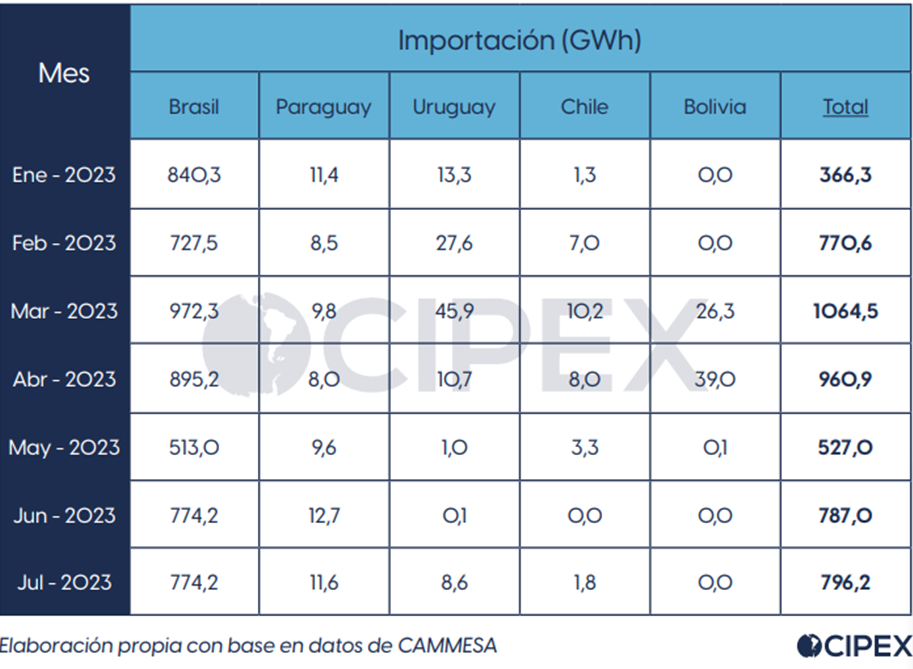

Importación electricidad

Argentina importó electricidad de países vecinos en los momentos donde la demanda alcanza picos que no pueden cubrirse con la oferta local.

El cuadro nos muestra dos cuestiones:

- Durante el verano la importación se disparó debido a la ola de calor, que generó un consumo excesivo de electricidad en la refrigeración de los hogares, la importación se redujo sensiblemente en mayo, mes en el cual la temperatura fue templada.

- A partir de junio vuelve a subir debido a la llegada de las temperaturas invernales, en las cuales la calefacción mediante resistencias (en sus diversas versiones) es una de las formas más utilizadas.

- La mayor parte de la importación proviene de Brasil, debido a su capacidad de generación eléctrica, acorde a una economía de su magnitud (10ma en el mundo).

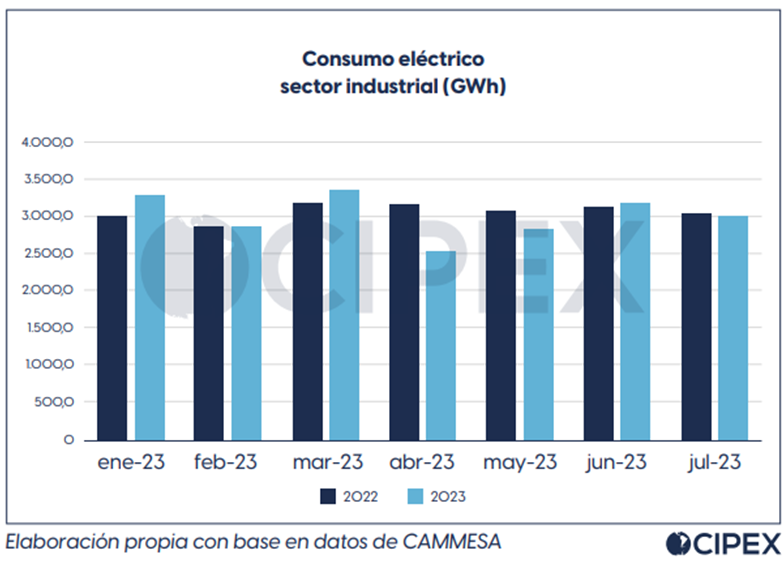

Demanda de electricidad por tipo (GWh)

Esta variable es útil para medir el nivel de actividad industrial y económica de nuestro país. En términos interanuales la demanda total cayó un 1.4%, evidenciándose una mayor caída en el sector industrial que interanualmente se retrajo un 12%. Esto se debe principalmente al aumento de tarifas para este sector donde producto de la segmentación tarifaria impuesta por el FMI, los grandes usuarios están pagando el 100% del costo de la electricidad.

Subsidios a la energía

Durante el primer semestre de 2023 los subsidios a la energía representaron un 1% del PBI, mientras que en 2022 representaron un 1,9%. A julio de 2022 se habían destinado 7.957 millones de dólares de subsidios (de un total de 12 mil millones de dólares) por lo que hubo una reducción de más de 4.325 millones de dólares de subsidios implicando una reducción interanual de casi el 27% en dólares y del 35% a precios constantes

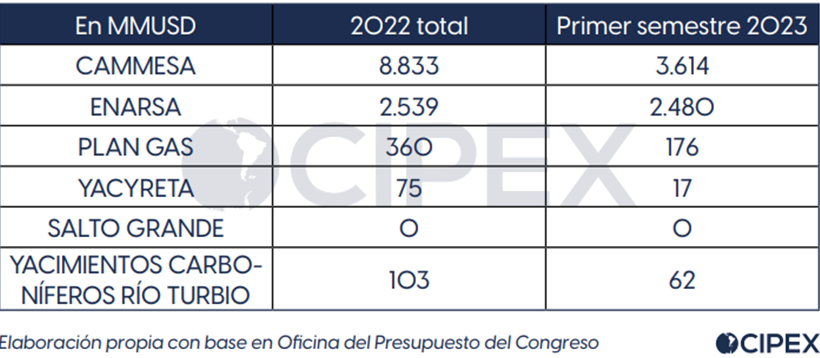

En 2023, el Tesoro nacional destinó 6.564 millones de dólares, de los cuales 3.632 millones de dólares fueron a la electricidad y 2.870 millones de dólares fueron al gas. La mayor cantidad de subsidios se destina a CAMMESA y a ENARSA como se observa a continuación.

Como se observa, el organismo que más recibe subsidios es CAMMESA, la Compañía Argentina del Mercado Eléctrico Mayorista, una empresa privada, con fines públicos compuesta en un 80% por las empresas del sector eléctrico y en un 20% por la Secretaria de Energía.

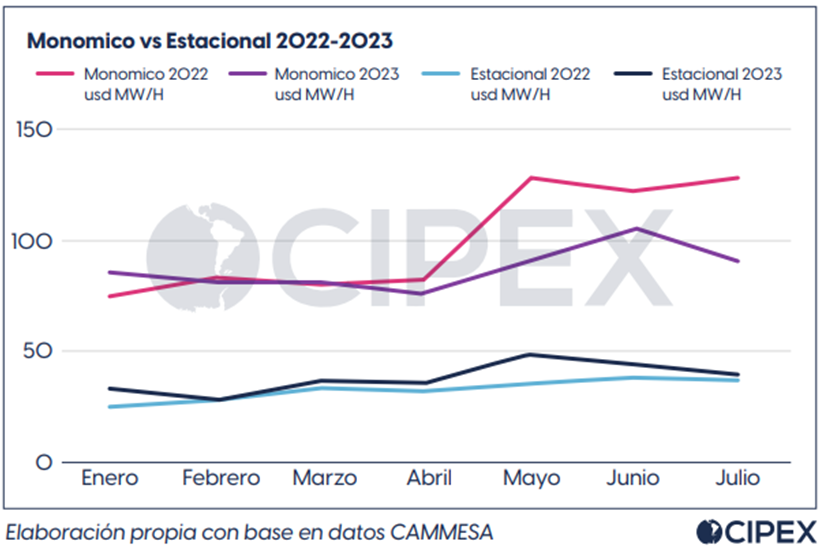

En el caso de CAMMESA los subsidios que destina el Tesoro nacional se utilizan para cubrir la diferencia entre el precio estacional que coloca la Secretaria de Energía trimestralmente para que la distribución compre la electricidad, y el costo monómico, es decir el costo de generación que declaran tener las empresas generadoras eléctricas, principalmente térmicas. El precio estacional y el precio monómico tienen una diferencia de casi 60%.

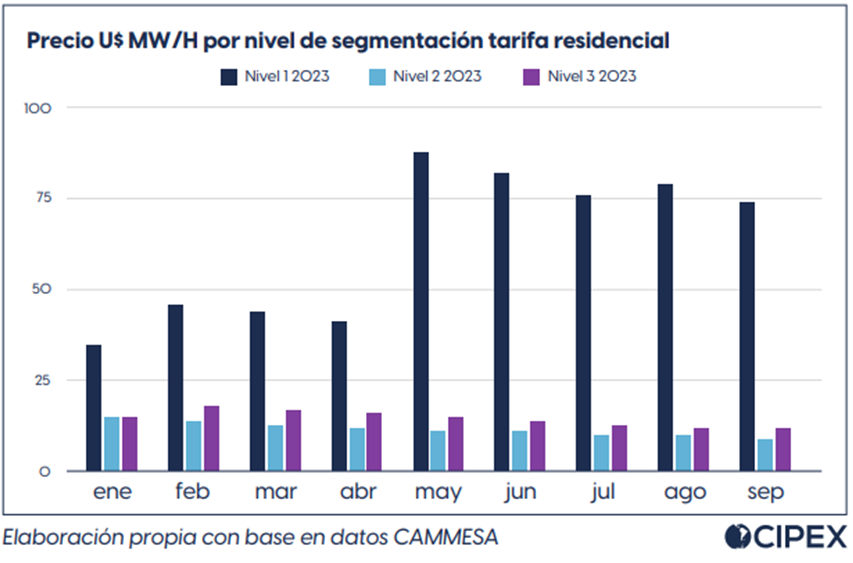

La segmentación de tarifas que se aplica desde octubre de 2022 y que es una consecuencia directa del acuerdo con el FMI, tenía como justificación reducir los subsidios económicos que el Estado destina al sector energético, es decir, las transferencias del Tesoro a CAMMESA.

La segmentación impuesta por el FMI se realiza sobre el precio estabilizado, es decir, el precio que pagan las distribuidoras a CAMMESA, que es independiente de la remuneración a las generadoras que realiza CAMMESA.

Se define un precio estacional para cada tipo de usuario, de acuerdo a su “nivel de ingreso”.

Como se observa en el siguiente gráfico los mayores aumentos fueron para el nivel 1 (ingresos altos) fue de 300%, para el nivel 2 de ingresos bajos se redujo en un 12% y para el nivel 3 ingresos medios aumentó un 8%.

→A julio de 2023 el Nivel 1, es decir los ingresos altos, cubre el 80% del costo de la generación, mientras que el Nivel 2 de ingresos bajos cubre el 12% y el nivel 3 de ingresos medios cobre el 15% del costo total.

→Entonces la reducción de “subsidios”, es decir las transferencias del Tesoro a CAMMESA, se da por la vía de un aumento tarifario para las familias, los comercios y las industrias, a los fines de cubrir el costo dolarizado y desregulado de las empresas generadoras, especialmente las térmicas.

1 Yacimiento convencional: se refiere al petróleo que migró desde la roca madre o generadora hasta la ubicación actual. Es un proceso de decenas de millones de años, en el cual el petróleo va migrando por presión hasta capas menos densas. La característica principal de estos yacimientos es que una vez perforados, la presión de los mismos empuja al hidrocarburo hacia la superficie. Yacimiento no convencional: el petróleo aún se mantiene en la roca madre, siendo esta altamente porosa (lo que implica que el hidrocarburo está dentro de la misma). Para poder obtener el recurso hace falta romper la roca (generalmente con arena impulsada a presión desde la superficie), para posteriormente introducir agua a presión, la cual en su camino de retorno a la superficie empuja o impulsa al petróleo. Es decir que el petróleo sólo puede ser obtenido mediante presión inducida artificialmente.

2 Onshore: hace referencia a que el yacimiento se encuentra en tierra firme.

Offshore: el yacimiento o explotación se hace aguas adentro, puede ser cerca de la costa o incluso a cientos de kilómetros de la misma.

3 Proveniente de Bolivia, destinado a abastecer principalmente el norte del país

4 gas en estado líquido, mediante enfriamiento del mismo, lo que genera que aumente su densidad y la capacidad de transporte y almacenamiento. Este tipo de gas se transporta por vía marítima

Si queres sumarte a participar en alguno de los grupos de trabajo escribinos a

Si queres sumarte a participar en alguno de los grupos de trabajo escribinos a